| 学習内容 |

|

資本の元入れ

資本の元入れとは、お店を開業するときに、店主が自分のお金をお店に出資することです。

資本の元入れをしたときは、資本金の増加として処理します。

資本金は純資産なので、増えたら借方に記入します。

仕訳の確認

事例を使って確認しましょう。

【例8-1】を見てください。

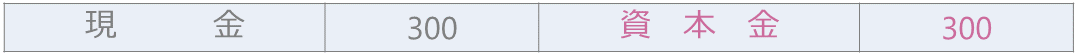

【例8-1】

お店の開業にあたり、現金¥300を元入れした。

元入れをしたことで、資本金が増えます。

資本金は純資産なので、増えたら貸方に記入です。

資本の引出し

資本の引出しとは、店主が私用でお店の現金や商品を使うことです。

引出時の処理

資本を引き出したときの処理方法は2通りあります。

資本金で処理する方法と、引出金で処理する方法です。

資本金で処理する場合、資本金の減少として処理します。

資本金は純資産なので、減ったら借方に記入です。

一方、引出金で処理する場合、引出金を借方に記入します。

引出金は、資本金のマイナスを表す勘定科目です。

仕訳の確認

事例を使って確認しましょう。

【例8-2】を見てください。

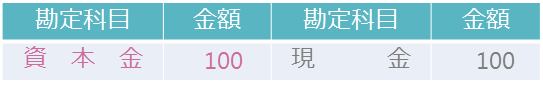

【例8-2】

店主の個人負担分の保険料を支払うため、現金¥100を引き出した。

資本金で処理する場合は、資本金を借方に記入します。

そして、引出金で処理する場合は、引出金を借方に記入します。

引出金返済時の処理

引き出した現金をお店に返したときの処理を確認します。

これは引き出したときの逆の処理になります。

引き出したときに資本金の減少として処理していた場合、返したときは資本金の増加として処理します。資本金は純資産なので、増えたら貸方に記入です。

一方、引き出したときに引出金で処理していた場合、返したときは引出金を取り消す処理をします。

仕訳の確認

事例を使って確認しましょう。

【例8-3】を見てください。

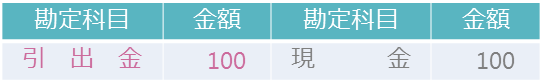

【例8-3】(【例8-2】のつづき)

店主がかねてお店から引き出していた現金¥100のうち、¥50を現金で返した。

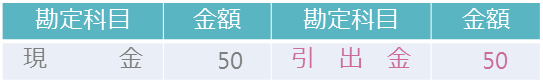

・資本金で処理するケース

・引出金で処理するケース

仕訳を見ていただくとわかるとおり、引き出したときと逆の処理になります。

決算日の処理

ここまで、資本の引出しに関する処理として2つの方法を確認しました。

このうち、引出金で処理する方法の場合、決算日に追加で処理が必要となりますので、確認しましょう。

資本金で処理する方法の場合は、決算日に何も処理しません。

資本を引き出したときに引出金で処理している場合は、決算日に引出金から資本金に振り替える処理をします。

仕訳の確認

事例を使って確認しましょう。

【例8-4】を見てください。

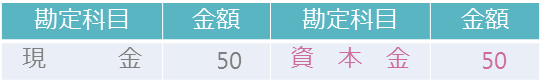

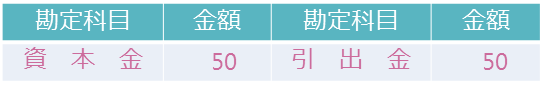

【例8-4】(【例8-3】のつづき)

決算日において引出金の残高¥50を資本金に振り替える。

引出金は借方に残っていますので、これを資本金に振り替えるために貸方に記入します。

そして、資本金を借方に記入します。

引出金は資本金のマイナスを表す勘定科目でした。

決算日に引出金の残高を資本金に振り替えることで、資本金を減らす処理を行うわけです。

税金の処理

税金には「費用になる税金」と「費用にならない税金」があります。

費用になる税金は、固定資産税、印紙税、自動車税などのうち、事業にかかる分です。

これらは租税公課という勘定科目で処理します。

租税公課は費用なので、借方に記入します。

事業にかからない分については、資本の引出しとして処理します。

費用にならない税金には、店主個人の所得税や住民税などがあります。

これらは資本の引出しとして処理します。

仕訳の確認

事例を使って確認しましょう。

【例8-5】を見てください。

【例8-5】

店舗兼自宅建物にかかる固定資産税¥100を現金で支払った。なお、この税金のうちの4割は家計の負担分である。

固定資産税100円のうち、4割の40円については、個人的な負担分であり、事業にかからない分なので、資本の引出しとして処理します。

資本の引出しの処理はさきほど確認した通りです。

そして、残りの60円については費用になる税金なので、租税公課で処理します。

租税公課は費用なので、増えたら借方に記入です。

コメント