| 学習内容 |

|

固定資産の売却の処理

固定資産を売却したときの処理は、直接法と間接法のどちらで記帳しているかにより異なります。

売った金額である売却価額と、帳簿上の金額である帳簿価額との差額は、固定資産売却益または固定資産売却損で処理します。

固定資産売却益は収益で、固定資産売却損は費用です。

期中や期末に売却したときは、当期分の減価償却費を月割りで計上する必要があります。

仕訳の確認

事例を使って確認しましょう。

【例7-4】を見てください。

【例7-4】

当期首(×4年1月1日)において、建物(取得日:×1年1月1日、取得原価:¥1,000、耐用年数:30年、残存価額:取得原価の10%、減価償却方法:定額法)を¥950で売却し、代金は現金で受け取った。

×1年1月1日に取得して、×4年1月1日に売っているので、丸3年使用したという状況です。

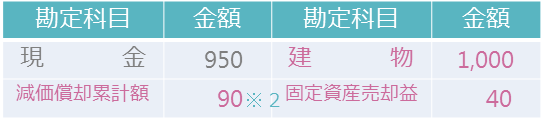

直接法で記帳しているケース

直接法の場合、減価償却をしたときに建物の金額を直接減らしているため、売ったときの帳簿価額は取得原価1,000円から3年分の減価償却費90円を差し引いた910円となります。

売ることで建物がなくなるため、建物の帳簿価額910円を減らします。

建物は資産なので、減ったら貸方に記入です。

そして、売った金額950円と帳簿価額910円の差額である40円ですが、売った金額の方が大きく、得をしたことになるので、固定資産売却益で処理します。

固定資産売却益は収益なので、増えたら貸方に記入です。

なお、仕訳を順番に記入したあとに、貸方に差額が生じている場合は固定資産売却益を記入すると判断してもOKです。

間接法で記帳しているケース

間接法の場合、減価償却をしたときに減価償却累計額で処理しているため、売ったときには建物の取得原価1,000円が丸まる帳簿上に残っており、減価償却累計額90円が計上されています。

売ることで建物がなくなるため、建物と減価償却累計額を減らす処理をします。

固定資産売却益の処理は、直接法で記帳しているケースと同じです。

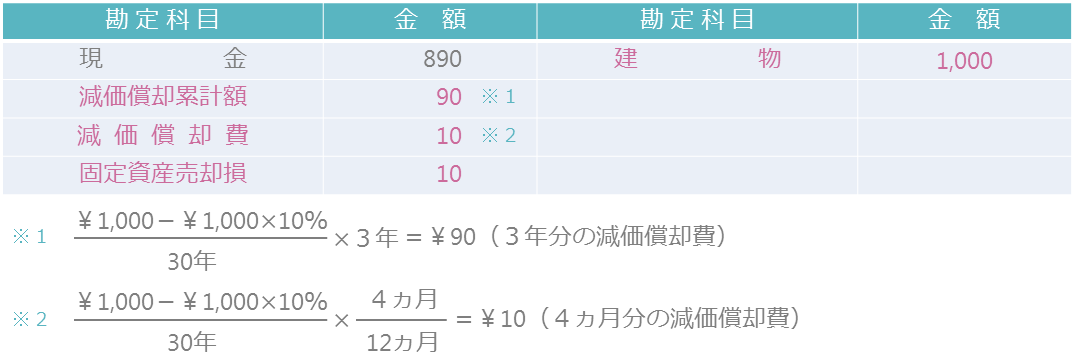

期中や期末に売却したときの処理

追加で必要になる処理は減価償却費の計上です。

【例7-5】を見てください。

【例7-5】

×4年4月30日に、建物(取得日:×1年1月1日、取得原価:¥1,000、耐用年数:30年、残存価額:取得原価の10%、減価償却方法:定額法、記帳方法:間接法)を¥890で売却し、代金は現金で受け取った。

建物の取得日や取得原価などの条件はさきほど確認した【例7-4】と同じです。

違っているのは、売った日と売った金額です。

【例7-4】では期首である1月1日に売っていましたが、この例では4月30日に売っています。

当期に4ヵ月使用しているため、その分の減価償却費を計上する必要があります。

また、【例7-4】では950円で売っていましたが、この例では890円で売っています。

その結果、【例7-4】と比べると、追加で減価償却費が計上され、また、仕訳を順番に記入したあと借方に差額が生じるため、固定資産売却損が計上されます。

コメント