| 学習内容 |

|

減価償却とは

固定資産は長期的に使用するために所有していますが、使用するにつれてその価値は減少していきます。

この固定資産の価値の減少分を費用として計上する手続きのことを減価償却といいます。

そして、減価償却によって費用として計上される金額を減価償却費といいます。

減価償却費の計算方法

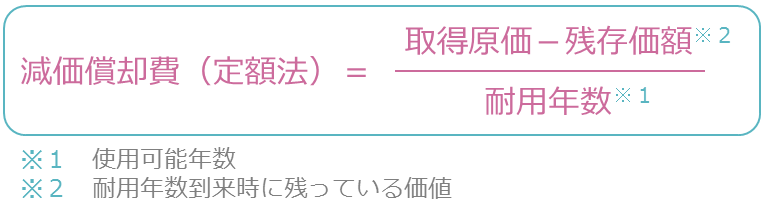

減価償却費の計算方法は色々ありますが、3級では定額法を学習します。

定額法は、固定資産の価値の減少分は毎年同額であると仮定する方法です。計算式を見てください。

定額法の場合、減価償却費は、取得原価から残存価額を差し引いた残額を、耐用年数で割って計算します。

耐用年数とは、固定資産の使用可能年数をいいます。

また、残存価額とは、固定資産を耐用年数まで使ったあとに残っている価値をいいます。

なお、この計算式は1年分の減価償却費を算定するものですので、会計期間の途中で固定資産を取得した場合は、月割計算が必要になります。

計算の確認

事例を使って確認しましょう。

【例7-2①】を見てください。

【例7-2①】

×1年12月31日、決算日につき、期首(×1年1月1日)に購入した建物(取得原価¥1,000)について減価償却を行う。なお、減価償却方法は定額法(耐用年数30年、残存価額は取得原価の10%)による。

期首に購入した建物であり、1年間丸まる使っていることになりますので、1年分の減価償却費を計上することになります。

減価償却費は、固定資産の取得原価と耐用年数、そして残存価額を使って計算します。

残存価額を先に計算しておくと、取得原価1,000円に10%をかけた100円です。

それでは、さきほど確認した計算式にあてはめて減価償却費を計算しましょう。

取得原価1,000円から残存価額100円を差し引いた残額900円を、耐用年数30年で割ると、減価償却費は30円と計算できます。

【例7-2②】は月割計算が必要なケースです。

【例7-2①】

×1年12月31日、決算日につき、×1年7月1日に購入した建物(取得原価¥1,000)について減価償却を行う。なお、減価償却方法は定額法(耐用年数30年、残存価額は取得原価の10%)による。

購入した日にち以外はさきほどの事例と同じです。

7月1日に購入しており、当期の使用期間は6ヵ月であるため、6ヵ月分の減価償却費を計算します。

1年分の減価償却費が30円でしたので、これを月割計算すると15円になります。

減価償却費の記帳方法

減価償却費を帳簿に記入する方法には、直接法と間接法があります。

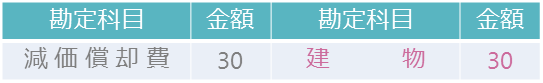

直接法

直接法は、減価償却費と同じ金額だけ固定資産の金額を直接減らす方法です。

固定資産は資産なので、減らすときは貸方に記入します。

仕訳の確認

【例7-3①】を見てください。

【例7-3①】

決算につき、建物にかかる減価償却費¥30を計上する。なお、直接法により記帳すること。

減価償却費は費用なので、借方に記入です。

そして、直接法の場合、固定資産の勘定科目を直接減らしますので、建物を貸方に記入します。

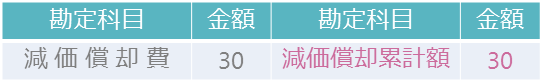

間接法

間接法は固定資産の金額を直接減らさず、資産のマイナスを表す勘定科目を用いて間接的に減らす方法です。

使用する勘定科目は減価償却累計額です。

仕訳の確認

【例7-3②】の仕訳を見てください。

【例7-3②】

決算につき、建物にかかる減価償却費¥30を計上する。なお、間接法により記帳すること。

直接法では固定資産の金額を直接減らすために、建物を貸方に記入しましたが、間接法では減価償却累計額を貸方に記入します。

なお、減価償却累計額の頭に具体的な固定資産の名前をつけて、「建物減価償却累計額」や「備品減価償却累計額」とすることもあります。

コメント